Neljä käytännön vinkkiä rahoituksen hakuun

Rahoitus ja rahoituksen hakeminen investointeihin ovat harvan yrittäjän lempiaiheita, vaikka tietoa on saatavilla nykyään entistä lähempää. Monesti osaavin apu löytyisi omasta tilitoimistosta, joista yhä useammat tarjoavat perinteisten kirjanpidon palveluiden lisäpalveluna talouspäällikkö- ja controller-palveluita. Harvat pk-yritykset kuitenkaan hyödyntävät tätä mahdollisuutta. Huolellisesta investointien ja rahoituksen suunnittelusta olisi kuitenkin suuri hyöty sekä yritykselle että rahoittajalle.

Tässä 4 vinkkiä talouspäällikkö- ja controller-palveluita tarjoaville tilitoimistoille mikro- ja pk-yritysten tukemiseen rahoituksen haussa ja talousjohtamisessa

1. Tulos – ja tase budjetin laatimisen tuki

Monen mikro- ja pk-yrityksen budjetti kulkee mukana yrittäjän omassa päässä – dokumentoimattomana. Ilman jäsenneltyä budjettia ulkopuolisten on vaikea hahmottaa yrityksen taloudellisen tilan kehittymistä ja eri skenaarioiden vaikutuksia yrityksen kassavirtoihin. Faktapohjaisesta, tulevaisuuteen katsovasta päätöksenteosta tulee hankalaa.

Talouspäällikkö- ja controller-palveluita tarjoaville tilitoimistoille ensimmäinen vinkki onkin tilikartan mukaisen joko päätili- tai alatilitasoisen yksinkertaisen budjetin laatiminen tulosta ja tasetta varten. Tulosta ja tasetta koskevassa budjetissa kannattaa huomioida liiketoiminnan tulot ja menot, tase-erien poistosuunnitelmat, käyttöpääoman kehitys, mahdolliset ylläpitävät investoinnit sekä olemassa olevien ja mahdollisten uusien vastuiden lyhennyserät ja -korot.

Budjetin ja siitä laaditun kassavirtalaskelman avulla yritys voi tehdä parhaita mahdollisia päätöksiä. Niiden avulla myös tilitoimisto ja rahoittajat voivat tukea yritystä päätöksenteossa. Tämä on tärkeää etenkin arvioitaessa sitä, riittääkö yrityksen kassavirta rahoituksen takaisinmaksuun. Oikeilla päätöksillä yrityksen on mahdollista myös nostaa tulostaan, optimoida verotusta ja pienentää taloutta koskevia riskejä.

Tulos- ja tasebudjetissa huomioitavat asiat:

- liiketoiminnan tulot ja menot

- tase-erien poistosuunnitelmat

- käyttöpääoman kehitys

- ylläpitävät investoinnin

- olemassa olevien – ja mahdollisten uusien vastuiden laina-ajat, maksuohjelmat sekä korot

2. Rahoitusrakenteen skenaarioanalyysi

Yksittäisen investoinnin rahoitusta tarkasteltaessa tärkeää on punnita, millä rahoitusinstrumenteilla ja rahoitusrakenteella investointi tullaan toteuttamaan. Vaihtoehtoiset rahoitusinstrumentti- ja rahoitusrakennelaskelmat auttavat hahmottamaan, millainen rahoitusrakenne sopii parhaiten yritykselle rahoituksen hinnan osalta. Samalla voidaan selvittää, minkä verran yritys on valmis sitomaan omia vakuuksia tavoiteltuun rahoitusratkaisuun. Pohdinta selventää kuvaa myös tavoitelluista omavaraisuusasteesta ja kassapositiosta.

Seuraavaksi kannattaa ottaa selvää, voisiko investoinnin rahoituksen tai osa siitä hoitaa esimerkiksi perinteisen pankkilainan ja tililimiitin sijaan jollakin toisella instrumentilla. Vaihtoehtoja voivat olla esimerkiksi kohdevakuudellinen osamaksurahoitus, leasing, laskusaatavarahoitus, laskusaatavien myynti tai korkeakorkoisemmat pienemmät vakuudet sitova laina. Rahoitusinstrumenttien hinnan ja vaadittujen vakuuksien laskemisen lisäksi hyödyllistä on laskea, kuinka ulkopuoliset takaukset – kuten esimerkiksi Finnveran takaus – vaikuttavat rahoitusratkaisun lopulliseen hintaan. Hinnan ohella syytä on tutkia myös vaikutukset yritykseen ja yrittäjään kohdistuviin vakuuksiin ja takauksiin.

3. Liiketoimintasuunnitelman teon ja ylläpidon tuki

Budjetin laadinta perustuu näkemykseen yrityksen tulevasta tilanteesta, joka on ainakin rahoitusta hakiessa hyvä olla kirjoitettuna liiketoimintasuunnitelmaan. Ilman liiketoimintasuunnitelmaa budjetoituja lukuja sekä niiden syy- ja seuraussuhteita on hankala ymmärtää, mikä hankaloittaa liiketoiminnan johtamista. Tämän helpottamiseksi liiketoimintasuunnitelma kannattaakin pitää lyhyenä ja hyvin budjettia havainnollistavana, jotta se toimii ikään kuin manuaalina budjettia lukevalle taholle.

Tarjoamalla tukea liiketoimintasuunnitelman päivitykseen yritykselle sopivalla syklillä, ohjaa tilitoimisto yrittäjän kuin silkkihansikkain pysähtymään hetkeksi ja päivittämään olennaiset asiat. Liiketoimintasuunnitelman päivittämisellä tilitoimisto voi auttaa yrityksiä muun muassa strategian suunnittelussa, toteutuksessa ja seurannassa sekä ympäröivän markkinatilanteen muutosten havaitsemisessa.

4. Tulos – ja tase budjetin sekä vakuustilanteen päivityksen tuki

Liiketoimintasuunnitelman päivittämisen yhteydessä myös budjetti kannattaa päivittää vastaamaan näkemystä tulevasta. Olennaisia kysymyksiä ovat, vastaako budjetoinnin tarkkuus yrityksen operatiivisen ja strategisen talouden seurannan ja suunnittelun tarvetta, onko budjetoinnin aikajänne liian lyhyt tai pitkä ja soveltuuko budjetointitavaksi parhaiten tilikausi, rullaava budjetointitapa vai molemmat.

Yrityksen tarpeisiin sopivalla syklillä liiketoimintasuunnitelmaa ja budjettia päivittämällä yrityksen ja tilitoimiston ymmärrys yrityksen liiketoiminnan ja taloudellisen tilan syy- ja seuraussuhteista paranee merkittävästi. Samalla tilitoimiston suhde yritykseen syvenee uudelle tasolle. Uusi ymmärrys tuottaa parempaa talousjohtamista, mistä hyötyvät yritys, tilitoimisto ja rahoittajat.

Budjetin päivityksen yhteydessä on hyödyllistä käydä läpi myös yrityksen vastuu- ja vakuuspositio ja kirjata aikataulu ylös ainakin keskeisimmistä vastuu- ja vakuusposition tulevista muutoksista tai muutosmahdollisuuksista. Yrittäjä on voinut ottaa rahoitukselle esimerkiksi täytevakuudeksi Finnveran takauksen, joka muuttuneen tilanteen vuoksi voi olla tarpeeton. Vastuu- ja vakuusposition läpikäynnin avulla voidaan siis löytää keinoja muun muassa rahoitusratkaisujen kokonaishinnan, vakuusvaateiden ja riskitason alentamiseen.

Yrityksen tukeminen kertaluonteisesti rahoituksen haussa

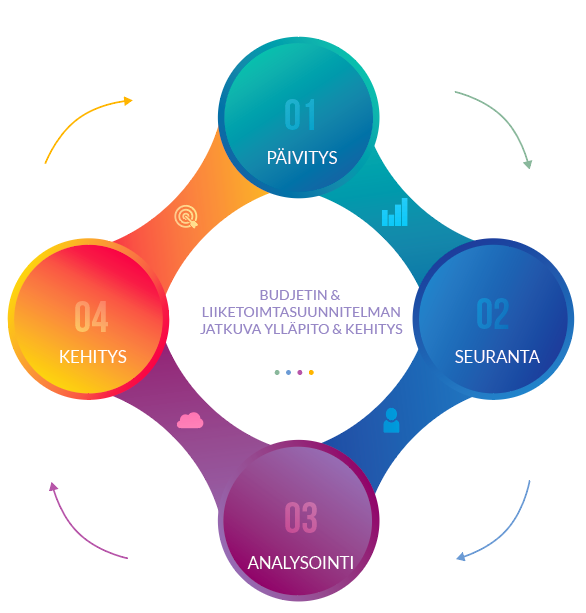

Talouspäällikkö- ja controller palvelut jatkuvana tukena yrityksen liiketoiminnan kehittämisessä ja rahoituksen haussa

Finadeckin älykäs, porautuva ja räätälöitävä Tilitoimiston Dashboard on suunniteltu helpottamaan tilitoimistoja asiakasyritysten taloudellisen tilan seuraamisessa sekä talouskonsultaatiossa.

Finadeckin yrityksille suunnattu älykäs Talousjohtamisen ja raportoinnin ohjelmisto on suunniteltu helpottamaan yrityksiä budjetoinnissa, investointien suunnittelussa, tunnuslukujen ja kassavirran analysoinnissa sekä – visuaalisessa raportoinnissa, toimiala- ja kilpailijavertailussa, arvonmäärityksessä sekä rahoituksen haussa.